輸出に関わる保険には、海上保険と貿易保険の2種類があります。それぞれがどのような役割を果たし、どの部分をカバーしているかご存知でしょうか?

この記事では、海上保険と貿易保険の違いを明確にし、トラブル発生時の補償内容や求償手続きについて詳しくご紹介します。輸出のリスク管理を万全にするためのヒントとして、ぜひご一読ください。

輸出に関わる保険の概要

国際輸送に関する保険には、海上保険と貿易保険の2種類があります。それぞれ役割が異なり、海上保険は貨物自体を対象とする保険、貿易保険は貿易取引全体を対象とする保険です。

海上保険は損害保険会社各社が提供しており、一方で貿易保険は主に経済産業省が100%出資する株式会社日本貿易保険が引き受けています。

▪海上保険とは

海上保険には貨物保険と船舶保険がありますが、本記事では輸出貨物を対象とする外航貨物海上保険(以下、海上保険)について説明します。

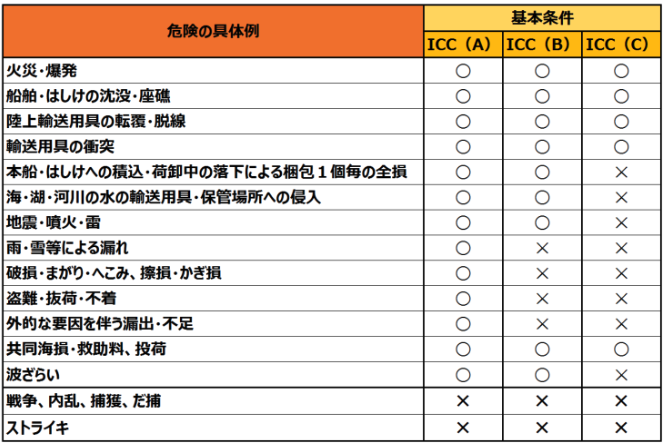

海上保険は国際輸送中に発生する貨物の損害を補償する保険です。補償内容は「ICC(Institute Cargo Clauses)」と呼ばれる世界共通の規約で定められており、主に以下の3つの条件があります。輸送商品や航海条件に応じて、適切な条件を選びましょう。現在では、多くの場合ICC(A)条件が選ばれることが一般的です。

ICCの基本条約

- ICC(A)条件補償範囲が最も広く、偶発的な損害を包括的に補償します。海上で起こりうるほぼ全てのリスクが対象です。

- ICC(B)条件ICC(C)の内容に加え、地震・噴火・雷、船舶や艀(はしけ)への浸水、積み込み・荷下ろし中の海投や落下などによる梱包1個ごとの全損を補償します。

- ICC(C)条件火災・爆発、船舶の座礁や沈没、輸送用具の衝突、共同海損、投荷などの基本的なリスクを補償します。

これらの条件以外にも、航空輸送用の「ICC(Air)条件」があり、航空輸送時にICC(A)条件をベースに補償を拡充する場合に利用されます。

(出典:法人保険の教科書)

また、海上保険では、本船の遅延による損害は補償の対象外となっています。このリスクは輸送業務において非常に重要な課題の一つですが、適切な対応を取るためにはいくつかのポイントを理解しておく必要があります。

まず、遅延に関しては船荷証券(BL)に基づき、船会社が責任を負わないことが一般的です。そのため、遅延に起因するリスクは全て荷主が負担することになり、保険でも補償を受けることができません。

このような状況を踏まえ、遅延リスクを軽減するためには適切な対策を講じることが求められます。一つは、貨物のトラッキングを行い、輸送の進捗状況をタイムリーにモニタリングすることです。これにより、遅延の兆候を早期に把握し、迅速な対応が可能となります。もう一つは、定時運航率の高い信頼性のある船会社を選定することです。

▪貿易保険とは

一方、貿易保険は海上保険と異なり、輸出代金の回収に関するリスクを補填する保険です。日本企業が海外バイヤーと行う輸出・投資・融資における以下の2つのリスクに備えることができます。

- カントリーリスク輸出先の国が新たな輸出規制を設けたことで貨物が戻されるなど、輸出が不可能となるリスク

- 信用リスク取引先の経営悪化や破綻によって、代金回収ができなくなるリスク

主な貿易保険の種類は以下の通りです。

- 貿易一般保険:輸出や仲介貿易で発生する一般的なリスクをカバー

- 限度額設定型貿易保険:船積前のキャンセルや船積後の代金未回収といったリスクを、設定された補償限度額内で補償

- 中小企業輸出代金保険:中小企業が行う貿易取引におけるリスクを補填

輸出時の保険の求償と対象

▪海上保険

海上保険における保険求償は、原則として輸入者が行うものとされています。輸出者が契約した保険証券は輸出国で交わされたものですが、輸入国側には代理店が存在し、この代理店が保険請求窓口として保険証券に記載されています。求償手続きは輸入者と現地の保険金請求窓口の間で行われます。輸出者が行うことは、保険証券に裏書を行い、求償権を輸入者に渡す程度です。

海上保険で填補できない主なリスク

- 被保険者の故意による損害

- 貨物固有の瑕疵や性質による損害

- 例:金属の自然錆や農産物の腐敗など

- 不十分または不適切な梱包による損害

- コンテナへの積付けも梱包の範囲に含まれる。ただし、第三者が行った梱包による損害は填補対象

- 通常の漏損、重量や容積の減少、自然消耗による損害

- 積載船の遅延による損害

- 放射能汚染、化学・生化学・電磁兵器による損害

- 船会社の倒産による損害

- 被保険者が航海遂行に妨げとなる状況を認識していた場合を除く

▪貿易保険

貿易保険は、輸出取引における代金回収リスクを補償するもので、株式会社日本貿易保険が提供しています。万が一の際には、損失額×填補率を上限とする保険金が支払われます。

主な手続き

- 保険金請求書の提出

- 請求期間の起算日から9ヶ月以内に必要書類を添付して提出する

- 事故発生時の通知

- バイヤーの倒産時:事情発生通知を15日以内に提出

- 船積不能事故や代金回収不能事故の場合:45日以内に損失等発生通知を行う

- 入金通知手続き

- 相手側から保険金請求前に入金があった場合、1ヶ月以内に通知する

貿易保険で填補できない主な損失

- 外国での違法コピーによる利益損失

- 輸出商品の安全性クレームに伴う損失

インコタームズと輸出の際の保険

今回ご紹介した海上保険と貿易保険のうち、インコタームズと関わるのは主に海上保険です。インコタームズでは、輸送中のリスクを輸出者と輸入者のどちらが負担するか、また保険をどちらが手配するかについて明確に定められています。インコタームズについて詳しくは、「インコタームズで所有権の移転はされない|定義されている責任範囲について徹底解説」をご覧ください。

海上保険を申し込むタイミング

海上保険を申し込むのは、輸出契約が成約し、積載船名などが確定した段階です。

CIFやCIP条件の場合、輸出者が貨物海上保険を付保します。

流れとしては、輸出者が保険会社に輸出案件を示し、見積を依頼します。成約後、保険申込みや保険料支払いを行い、保険証券を取得します。保険条件は、売買契約や信用状の要求内容に従います。

海上保険の保険金額と保険料

保険金額は1回の事故で支払われる補償上限額のことを指し、通常は次の計算式で算出されます。

- 保険金額=CIF価格×110%

保険料は以下の計算式で求められます。 - 保険料=保険金額×保険料率

保険料率は以下の要因を考慮して保険会社が設定します。

- 貨物の種類・性質・梱包状態

- 保険条件

- 輸送区間や経路、相手国の治安状況

- 契約者の過去の実績

インコタームズごとの保険手配

インコタームズにより、保険手配の責任範囲やタイミングが異なります。

- FOBやCFR条件リスクが輸入者に移転するのは、貨物が積載船に置かれた時点。それまでは輸出者が自らリスクをカバーする必要があり、内航貨物海上保険(輸出FOB保険)を手配します。

- FCAやCPT条件リスク移転はコンテナ・ヤードへの搬入時。それまでのリスクをカバーするため、該当区間をカバーする保険を付保します。

- DAT、DAP、DDP条件倉庫内から指定受渡し場所まで、条件に従って輸出車が保険を付保する必要があります。

輸出に関する保険のまとめ

本記事では、輸出時に活用される保険として、海上保険と貿易保険をご紹介しました。海上保険は、ほとんどの輸送において付保されるため、馴染みがある方も多いかと思います。一方で、貿易保険についてはこれまで意識したことがないという方も少なくないのではないでしょうか。

これら2つの保険の役割や違いを正しく理解し、輸出業務にうまく活用してみてください。適切な保険選びは、輸送中や取引時のリスク管理をより強化する助けとなります。

Shippioは、国際輸送を手配するデジタルフォワーダーです。輸出に関する疑問や相談がございましたら、ぜひお気軽にShippioまでお問い合わせください。

Reference

株式会社日本貿易保険

JETRO 荷主としての貨物への保険の種類と留意点:日本

法人保険の教科書 海上保険とは?安心して海外と貿易するための3つのポイント