国際的なビジネスを展開するときに、避けては通れないのが「輸入関税」です。

関税は、他国の市場に進出するための「入場料」のようなものであり、関税の計算方法を正しく理解することが重要です。

関税は単に財政収入を得るためだけのものではありません。国々が自国の産業を保護したり、国際貿易のバランスを調整したりするための重要な制度でもあります。本記事では、輸入関税の計算方法を詳しく解説し、その目的や種類についても深く掘り下げます。

私たちShippioは国際輸送を手配するフォワーダーです。輸出入に関してお困りごとがありましたら、お気軽にご相談ください。

輸入関税の計算方法

関税の計算方法は主に従価税と従量税とその2つを組み合わせた3種類あります。

まず従価税ですが、これは輸入貨物の価格に対してかけられ、輸送貨物の取引価格によって関税額が変わります。場合によっては関税率自体が変動するので注意が必要です。次に従量税ですが、これは数量や重量、容積に対してかけられます。主にガソリン、お酒、たばこの関税はこの従量税です。最後にこの2つを組み合わせたものが混合税です。混合税には2つの税を併用する複合税と、従価税と従量税のどちらかを選択する選択税があります。複合勢は一部の乳製品に、選択税は毛織物、卵黄、魚油、鉛合金の塊などに適応されています。

関税の計算で難しいのは従価税の関税です。従価税の関税計算は“課税価格×関税率”です。

- 目的よって課税価格が変わる(個人所有目的か、ビジネス目的か)

- 輸入する数量によって関税が変わる

ことが計算をややこしくしている一因です。また、課税価格に関しては外国通貨での卸値を日本円に換算する必要があることも忘れてはいけません。

先述した通り、個人所有目的か、ビジネス目的か、によって課税価格は変わります。

個人所有目的か他者への譲渡・販売目的かの判断は、輸入者の申告のもと輸入する貨物の購買頻度や数量などに基づいて税関が行います。なので、個人輸入と考えていても税関の判断がそうでなければ他者への譲渡・販売目的として輸入処理がなされます。

まず、課税価格に関して

・個人的使用の目的の場合

課税価格は海外での小売価格×0.6です。(個人的な使用だと示せて、小売で買ったことを証明できれば卸値を課税価格とするので小売価格×0.6が課税価格となりますが、例外もあるのでご注意ください。)

・他人に譲渡・販売目的で輸入する場合

課税価格は輸入貨物の「取引価格」とされており、「取引価格」とはその輸入貨物に係る買手により売手に、その輸入貨物について現実に支払われる価格に、加算要素(運賃等所定の費用等)の額を加えた価格を言います。つまり取引価格とは商品の価格+運送費+保険料を足した金額であり、インコタームズのCIF(Cost, Insurance, Freight)条件にあたります。

なので、個人的使用目的でない一般輸入貨物の課税価格はCIF価格と呼ばれます。

また、課税価格を計算する場合、輸入申告日の外国為替相場により、外国通貨で表示価格を日本円へ換算する必要があります。その外国為替相場は、輸入申告日の週の前々週における外国為替相場の当該週間の平均値で、税関長により毎週公示されます。

関税の計算例

<前提>

・外国為替相場が$1=¥110

・アメリカで$3000の商品を、運送費$200、保険料$100で輸入した場合

個人使用での輸入:課税価格は$3000×110×0.6=¥198,000

ビジネス目的の輸入:課税価格は($3000+$200+$100)×110=¥363,000

となります。

ここまで解説した関税の計算はあくまで一例であり、をご承知おきください。

輸入関税の目的は国内産業の保護

関税の目的は主に国内産業の保護です。

- こんにゃく芋の3289円/kg

- 落花生(限度数量以外)の617円/kg

など、非常に高い関税をかけられている品目もありますが、これらは国内産業を保護することが目的で設定されています。

日本の場合は農産物に高い関税がかけられる傾向があります。一方で、機械部品などの工業製品の関税は低く設定されています。

日本に輸入する場合、使用目的(個人所有・個人消費目的なのか、他人に譲渡・販売目的なのか)、輸送方法、数量によってその関税は変わってきます。

先述の通り、従価税の関税計算は“課税価格×関税率”で決まります。(以下表に記載の通り、ワインは従量方式)

個人的使用目的で輸入する貨物の課税価格は、海外小売価格に0.6を掛けた金額で、その他の貨物の課税価格は、商品の価格に運送費および保険料を足した金額になります。この課税価格が1万円以下の貨物の場合、関税、消費税および地方消費税は免除され、課税価格の合計額が20万円以下の場合には、簡易税率が適用されます。

| 品目 | 関税率 | |

| 1 | ①ワイン②焼酎等の蒸留酒③清酒、リンゴ酒など | ①¥70/L ②¥20/L ③¥30/L |

| 2 | トマトソース、氷菓 なめした毛皮(ドロップスキン)、毛皮製品など | 20% |

| 3 | コーヒー、茶(紅茶を除く) なめした毛皮(ドロップスキンを除く)等 | 15% |

| 4 | 衣類及び衣類付属品 (メリヤス編み又はクロセ編みのものを除く)等 | 10% |

| 5 | プラスチック製品、ガラス製品、家具 卑金属(銅、アルミニウム等)製品、玩具等 | 3% |

| 6 | ゴム、紙、陶磁製品、鉄鋼製品、すず製品 | 無税 |

| 7 | その他のもの | 5% |

課税価格が1万円以下であっても、酒税やたばこ税・たばこ特別消費税は免除になりません。革製のバッグ、パンスト・タイツ、手袋・履物、スキー靴、ニット製衣類等は個人的な使用に供されるギフトとして居住者に贈られたものである場合を除き、課税価格が1万円以下であっても関税等は免除されません。

加えて、簡易税率が適用されない場合もあり、米などの穀物とその調製品、ミルク、クリームなどとその調整品、食肉調製品(ハムや牛肉缶詰)、たばこ、精製塩、旅行用具、ハンドバッグなどの革製品、ニット製衣類、履物、身辺用模造細貨類(卑金属製のものを除く)は一般税率が適用されます。簡易税率が適用されるものであっても、消費税(2019年2月現在8%)等は課されます。

輸入するものによっては外国為替及び外国貿易法、輸入貿易管理令、食品衛生法等他法令で規制がかかる商品もあるので注意が必要です。WTOの協定で定められている特殊関税という関税があります。

相殺関税

輸出国で国から補助金を受け生産されている商品を、輸入する時にかけられる関税です。課税額の限度は補助金相当額です。

不当廉売関税

正常価格と比べて低いダンピング価格の商品が輸入される際に、かかるのが不当廉売関税です。課税額は、正常価格とダンピング価格の差額が限度です。

報復関税

ある商品の輸入に関して不当な扱いがされていると判断された場合、その国から輸入される商品に関して、課税することができる関税です。課税額は、その商品の価格以下を限度としています。

緊急関税

輸出国の経済状況や変化で、急に輸出が増加する場合があります。その際に、大量に入ってきた商品によって、国内産業に重大な影響が出ると判断された場合、緊急の対策として課すことができる関税です。期間を限定する必要があります。

こんな輸入の関税が消える!?特恵税率

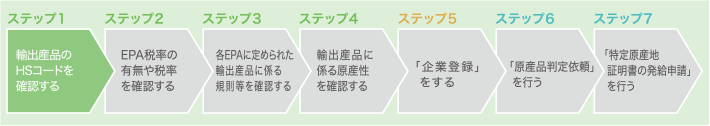

EPAやTPPの自由貿易協定に基づく特恵関税を利用すれば、これまで課税されていた関税額を削減することも可能です。それによって、日本国内での小売価格を下げることも、価格をそのままに利益をあげることもできます。

出典:日本商工会議所

特恵税率の適応を目指す前に、一度Webタリフで該当する関税率を調べることをおすすめします。特恵関税の活用がより良い選択なのかを正確に判断することが重要です。

特恵関税が適応されるかどうか、調べるために役に立つHSコードに関しては「何をどうすれば?HSコードの調べ方を徹底解説!」をご覧ください。

特恵税率が適用される条件

特恵税率が適応されるには、4つの条件を抑える必要があります。

- 輸入される産品に関し特恵税率が設定されていること

- 生産産品が、「原産品」であると認められる(原産地基準を満たしていること)

- 運送途上で「原産品」の資格を失っていないこと(「積送基準」を満たしていることを証明する書類が「運送要件証明書」、B/L)

- 税関に対して原産地証明書及び運送要件証明書を提出するなど、 必要な手続きを行うこと

この4つの条件を抑えれば特恵関税が適応され、税率を抑えて輸入できます。

特恵税率を適応を目指す前に、一度等で該当する関税率を調べて今一度、特恵関税の活用がより良い選択なのかをみ

特恵税率が適用される条件

- 輸入される産品に関し特恵税率が設定されていること

- 生産産品が、「原産品」であると認められる(原産地基準を満たしていること)

→ 原産地証明書 - 運送途上で「原産品」の資格を失っていないこと(積送基準を満たしていること)

→ この「積送基準」を満たしていることを証明する書類が「運送要件証明書」, B/L - 税関に対して原産地証明書及び運送要件証明書を提出するなど、 必要な手続きを行うこと

この4つの条件を抑えれば特恵関税が適応され、税率を抑えて輸入できます。この特恵関税や原産地証明等はまた次の機会にがっつりご紹介します。今回はこの適応のための条件だけ抑えておいてください。

まとめ

本記事では、輸入関税の計算方法や目的を解説しました。納付すべき関税を誤ってしまった場合や無申告の貨物を輸入した場合、「過少申告加算税」や「無申告加算税」、時に「重加算税」が課されることもあります。輸入の関税には十分注意しましょう。

国際輸送や関税についてお悩みの方は、ぜひShippioまでお問い合わせ下さい。