筆者:松田琢磨(拓殖大学 商学部 国際ビジネス学科 教授)

※こちらは【2022年11月時】のレポートです。最新版のレポートは以下からアクセスできます。

A.はじめに

1.筆者について

拓殖大学商学部教授。筑波大学第三学群社会工学類卒業,東京工業大学大学院理工学研究科博士課程単位取得退学、博士(学術)(東京工業大学)。2011年より(公財)日本海事センター研究員、2018年同主任研究員。同センターでは主にコンテナ輸送に関する調査、分析に従事。2020年より現職。研究分野は海運経済学、コンテナ輸送、物流(国際・国内)など。2014年度日本海運経済学会賞(論文の部)、2014年度および2020年度日本物流学会賞(論文等の部)、2021年度日本海運経済学会国際交流賞をそれぞれ受賞。近著に『新国際物流論 基礎からDXまで』(晃洋書房)がある。所属学会は日本海運経済学会(常任理事、産官学連携委員長、編集副委員長)、日本物流学会(理事、編集委員)など。2021年5月よりNewsPicksプロピッカーも務め、海運・物流のニュースへのコメントも行っている。

B.コンテナ海運市場

1. 北米往航

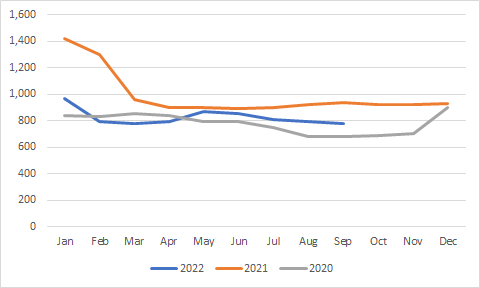

a.荷動き動向

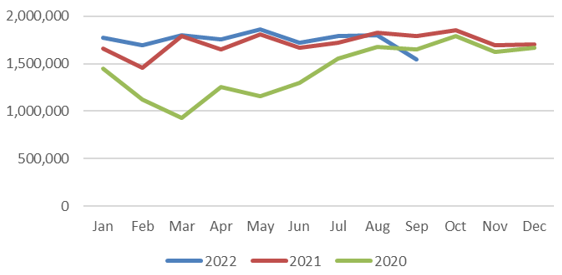

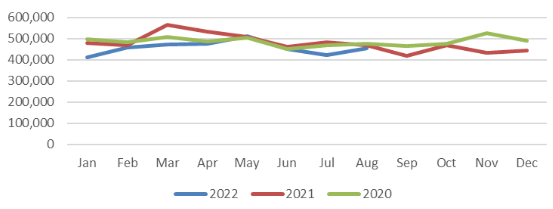

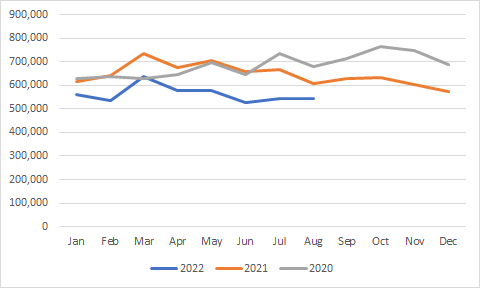

デカルト・データマイン社の発表によると、2022年9月のアジア主要10カ国・地域発米国向け航路(北米往航)のコンテナ貨物輸送量は前年同月比12.6%減の154.6万TEUとなりました(図1参照)。前月比では13.6%減でした。2022年の北米向け輸送は7月まで2021年を若干上回る水準で推移してきました。しかしながら、8月には前年を下回る水準に転じ、9月には大幅な減少となりました。品目別にみても主要品目はほぼ減少しています。

図1:北米往航の輸送量月次推移(2020年1月-2022年9月、単位:TEU)データ出所:デカルト・データマイン

通常、9月はクリスマスセールに向けた品目の調達がみられるため、荷動きが増えるシーズンです。しかしながら、直近では在庫が十分に積みあがっています。22年前半に荷動きが多かった理由として、事前に在庫を確保する動きがありました。実際、米国においては小売売上高の水準は高いものの、ピークシーズンに荷動きが下がる事態となっています。小売貨物が保管スペース不足で53フィートコンテナを倉庫代わりに使っている事例も出ています。

もう一つ注目したいのは、荷動きが減少する中で、ベトナム積みやインド積みは前年同月比で増加を続けていることです。9月の中国積みが21.0%減であったのと比べると対照的な事象と言えます。2020年以降は需要拡大期であったことも手伝って、米中貿易摩擦の問題や中国からの生産シフトはそれほど注目されてきませんでした。しかし、直近の荷動きは、今後この問題が荷動きに関係してくる可能性があることを示唆しているとも言えそうです。

一方、2022年9月の日本から米国のコンテナ貨物輸送量は4.8万TEUと前年比で5.2%増ではあるものの、前月比では8.0%減でした。また、日本発コンテナ貨物のトランシップ増加傾向が注目されています。日本から米国に向けて輸出されるコンテナ貨物のうち43.7%を占める2.1万TEUが韓国、中国などで積み替えられています。品目では、自動車部品、機械類、タイヤなどのゴム製品が増加しています。

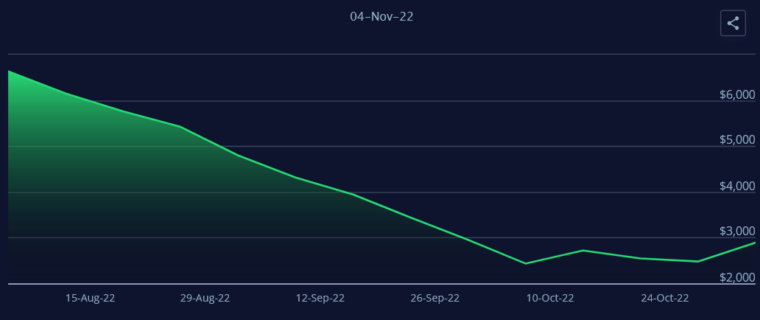

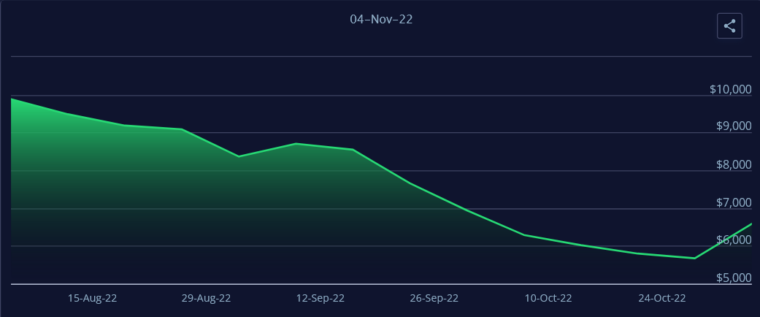

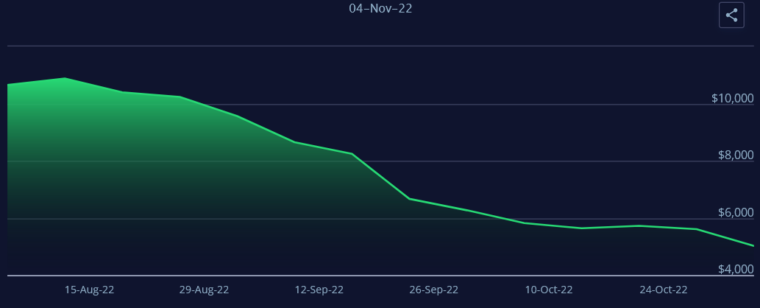

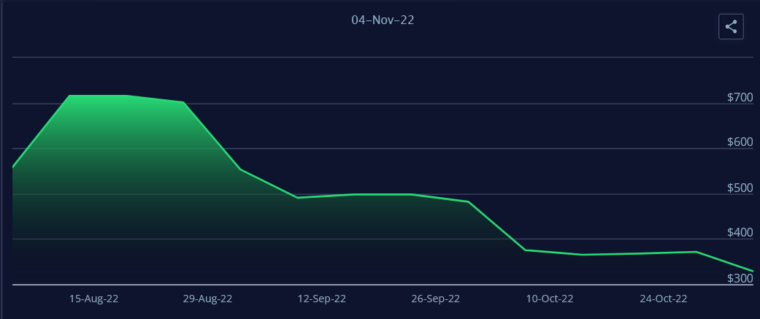

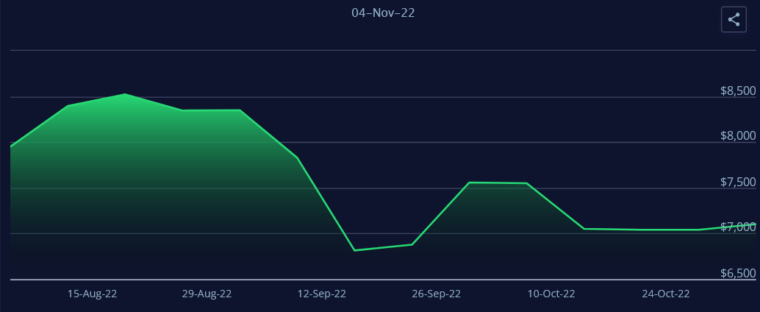

b.運賃動向

Freightos社の発表によると、2022年11月4日の中国・東アジア-米国西岸のコンテナ運賃は前週比16.6%増の2,479ドル/FEU(図2参照)、中国・東アジア-米国東岸のコンテナ運賃は前週比16.1%増の6,586ドル/FEU(図3参照)となりました。西岸向け運賃は7月22日の6,957ドル/FEUと比べると58.4%の下落、東岸向け運賃は同10,000ドル/FEUと比べ34.1%の下落となっています。日本発の運賃も同様に下落傾向にあります。

米国向け航路の運賃下落の要因としては、荷動きの項目で挙げた通り米国側で在庫が増加しており、輸送需要が減少していることに大きな要因があります。さらに、鉄道輸送や西岸の労使交渉といった問題は残されているものの、コロナ禍による影響が緩和していることも影響しています。すなわち、港湾の混雑問題が解決に向かっているため、コンテナ船のスペースを確保することが以前より容易になった(=供給が増えた)ことが運賃下落につながっています。運賃下落に対応するための欠便も実施されている状況です。直近では運賃下落の勢いが小さくなっていますが、下げ止まりにつながるかが注目点です。

一方で西岸における労使交渉問題が解決していないことが西岸向け運賃と東岸向け運賃の動向に影響していると考えられます。西岸でのスローダウンやストライキを警戒する動きが、東岸経由での貨物輸送へのシフトを促しているため、西岸に比べると東岸の運賃下落が大きくない状況となっています。

図2:中国・東アジア-米国西岸航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

図3:中国・東アジア-米国東岸航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

2.北米復航

a.荷動き動向

デカルト・データマイン社の発表によると、2022年8月の米国発アジア主要10カ国・地域向け航路(北米復航)のコンテナ貨物輸送量は前年同月比2.0%減の45.5万TEUとなりました(図4参照)。前月比では8.1%増でした。2022年のアジア向け輸送は8月まで2021年を若干下回る水準で推移しています。品目では、飼料や木材の減少が目立っています。

図4:北米復航の輸送量月次推移(2020年1月-2022年8月、単位:TEU)データ出所:デカルト・データマイン

一方、2022年8月の米国から日本のコンテナ貨物輸送量は6.0万TEUと前年比で11.0%増ではあるものの、前月比でも39.4%増でした。品目では、牧草が7月に続いて前月比でマイナス、肉類は前月比で増加しました。

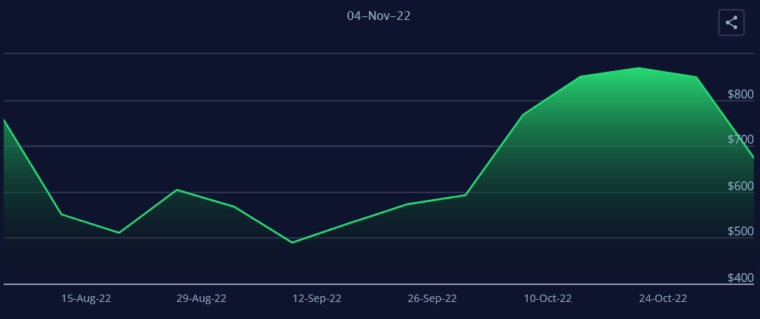

b.運賃動向

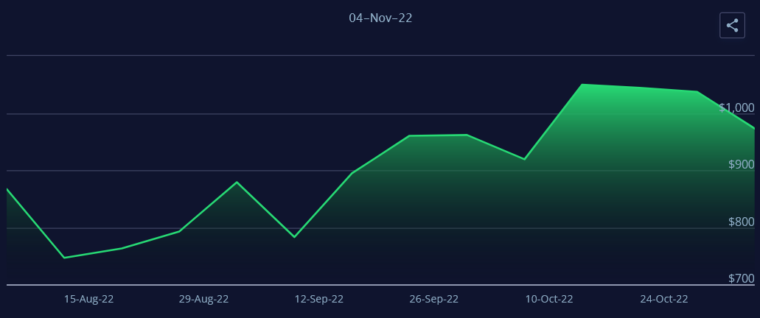

Freightos社の発表によると、2022年11月4日の米国西岸-中国・東アジアのコンテナ運賃は前週比6.2%減の1,050ドル/FEU(図5参照)、米国東岸-中国・東アジアのコンテナ運賃は前週比4.4%減の933ドル/FEU(図6参照)となりました。西岸発運賃は7月22日の874ドル/FEUと比べると11.3%の上昇、東岸発運賃は同850ドル/FEUと比べ 9.8%の上昇となっています。ただし、現在の運賃がすでに高い水準にあること、米国向けの貨物が減っており、空コンテナを急いで回送する需要が小さくなっていることもあって、復航の運賃はこれから下がっていくのではないかとする見方が強いです。日本向け運賃も同様に下落傾向にあります。

図5:北米西岸-アジア航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

図6:アジア―北米東岸航路の運賃週次推移(2022年7月-2022年10月、単位:米ドル/FEU)データ出所:Freightos

3.欧州往航

a.荷動き動向

Container Trades Statistics社のデータを取りまとめた(公財)日本海事センターの発表によると、2022年8月のアジア―北欧州・地中海航路(欧州往航)のコンテナ貨物輸送量は前年同月比7.2%減の133.3万TEUとなりました(図7参照)。前月比では6.3%増でした。2022年の欧州向け輸送は7月まで2021年を若干下回る水準での推移が続いていましたが、8月に入って乖離が大きくなっています。品目では、機械類のほか、家具・寝具、玩具・遊戯用具など巣ごもり需要に対応した製品の輸出に減少傾向がみられています。

図7:欧州往航の輸送量月次推移(2020年1月-2022年8月、単位:TEU)データ出所:Container Trades Statistics

北米航路と欧州航路では、荷動き減少の原因が少々異なります。前者では消費自体は活発で在庫が十分であるために輸送需要が減少しています。一方、欧州は経済見通しがあまりよくない懸念、企業の生産活動や消費に影響していることが輸送需要減少の原因につながっています。欧州往航でも減便などの対処が始まっています。日本発欧州向けのコンテナ貨物輸送量は、もっとも新しいデータである6月時点で前年同月比11.1%減の4.1万TEUとなっています。

b. 運賃動向

Freightos社の発表によると、2022年11月4日の中国・東アジア-北欧州航路のコンテナ運賃は前週比1.1%減の4,800ドル/FEU(図8参照)、中国・東アジア-地中海航路のコンテナ運賃は前週比10.4%減の5,023ドル/FEU(図9参照)となりました。北欧州向け運賃は7月22日の10,219ドル/FEUと比べると53.0%の下落、地中海向け運賃は同12,030ドル/FEUと比べ 58.2%の下落となっています。日本向け運賃も同様に下落傾向にあります。

図8:中国・東アジア-北欧州航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

図9:中国・東アジア-地中海航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

先述した通り、欧州では経済見通しがあまりよくないこともあり、輸送需要の減少が見込まれています。また、北米往航と同じように、港湾の混雑問題が解決に向かっているため、コンテナ船のスペースを確保することが以前より容易になった(=供給が増えた)ことも運賃下落につながっています。そのため、基本的には運賃の下落が予想されています。一方で運賃下落に対応するための欠便も予定されています。北米航路同様、直近では運賃下落の勢いが小さくなっていますが、この動きが下げ止まりにつながるかが注目点です。

4.欧州復航

a.荷動き動向

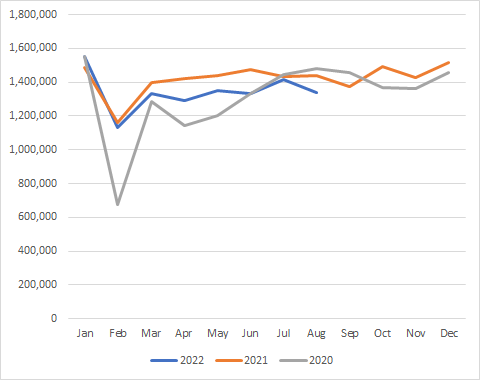

Container Trades Statistics社のデータを取りまとめた(公財)日本海事センターの発表によると、2022年8月の北欧州・地中海―アジア航路(欧州復航)のコンテナ貨物輸送量は前年同月比12.8%減の53.1万TEUとなりました(図10参照)。2022年の欧州復航は2020年および2021年の水準を一貫して下回っています。欧州からの輸出は港の混雑やライン川の水位問題があったため、低調が続いています。品目別では多くの品目が減少していますが、その中でも上位品目である木材、古紙、穀物や肉などの減少が目立っています。

図10:欧州復航の輸送量月次推移(2020年1月-2022年8月、単位:TEU)データ出所:Container Trades Statistics

b.運賃動向

Freightos社の発表によると、2022年11月4日の中国・東アジア-北欧州航路のコンテナ運賃は前週比11.3%減の329ドル/FEU(図11参照)、地中海ー中国・東アジア航路のコンテナ運賃は前週比3%減の5,640ドル/FEU(図12参照)となりました。北欧州発運賃は8月5日の558ドル/FEUと比べると41.0%の下落、地中海発運賃は同1,093ドル/FEUと比べ 20.5%の下落となっています。日本向け運賃も同様に下落傾向にあります。

図11:北欧州ー中国・東アジア航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

図12:中国・東アジア-地中海航路の運賃週次推移(2022年7月-2022年10月、単位:米ドル/FEU)データ出所:Freightos

先述した通り、欧州では経済見通しがあまりよくないこともあり、輸送需要の減少が見込まれています。欧州からアジアへの空コンテナ回送の需要が落ち込むとみられていることから、コンテナスペースに余裕が発生し、欧州復航の運賃の下げ圧力になるとみられています。

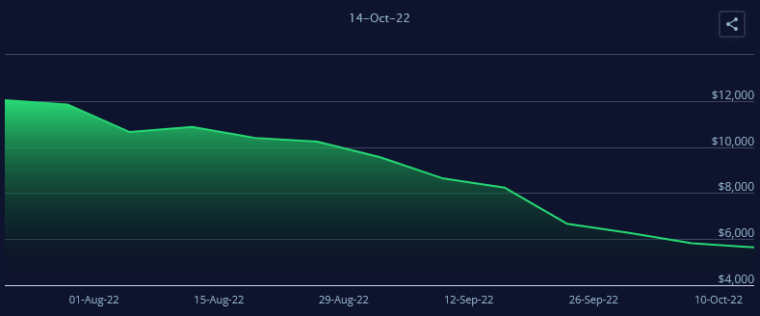

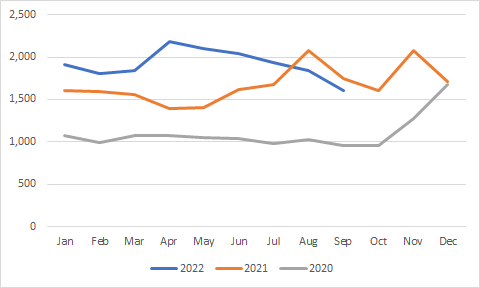

5.大西洋往航

Container Trades Statistics社によると、2022年8月の北欧州―北米航路(大西洋往航)のコンテナ貨物輸送量は前年同月比4.4%減の45.4万TEUとなっています。前月比では6.5%減でした。2022年の大西洋往航は2020年および2021年の水準を一貫して下回っています。

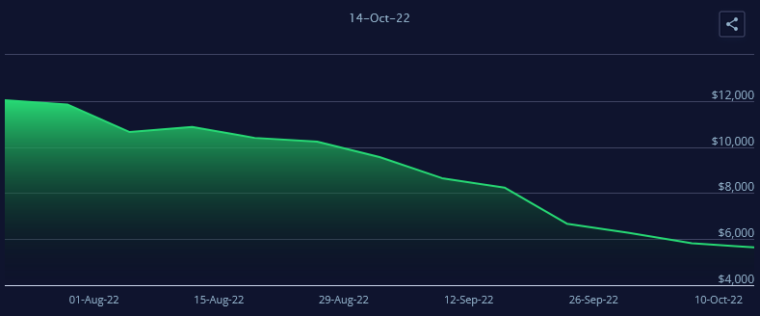

一方、Freightos社の発表によると、2022年10月14日の北欧州-北米東岸航路のコンテナ運賃は前週比0.9%増の7,102ドル/FEU(図13参照)となりました。北欧州向け運賃は7月22日の8,423ドル/FEUと比べると15.7%の下落となっています。現時点では大西洋航路では北米航路や欧州航路ほどの運賃下落は見られておらず、比較的収益性を高く保った航路ではあるものの、米国側の輸送需要が減少していることから、運賃下落傾向は続く見込みです。

図13:北欧州-北米東岸航路の運賃週次推移(2022年7月-2022年11月、単位:米ドル/FEU)データ出所:Freightos

6.大西洋復航

Container Trades Statistics社によると、2022年8月の北米―北欧州航路(大西洋復航)のコンテナ貨物輸送量は前年同月比5.3%減の21.4万TEUとなっています。前月比では5.7%減でした。2022年の大西洋復航も2021年の水準を一貫して下回っています。

一方、Freightos社の発表によると、2022年11月4日の北欧州-北米東岸航路のコンテナ運賃は前週比20.7%減の674ドル/FEU(図14参照)となりました。北欧州向け運賃は7月22日の727ドル/FEUと比べると7.3%の下落となっています。

図14:北米東岸-北欧州航路の運賃週次推移(2022年7月-2022年10月、単位:米ドル/FEU)データ出所:Freightos

7.アジア域内航路・日中航路

Container Trades Statistics社によると、2022年8月のアジア域内航路のコンテナ貨物輸送量は前年同月比1.0%減の420.6万TEUとなっています。前月比では4.1%増でした。2022年のアジア域内航路のコンテナ貨物輸送量は2020年および2021年の水準を上回って推移しています。アジア域内航路では、Drewryによるアジア域内運賃指数は9月時点で1,446ドル/FEUであり、下落傾向が続いています。

(公財)日本海事センターによると、2022年8月の日本ー中国航路のコンテナ貨物輸送量は前年同月比6.2%減の67.8万トンとなっています。2022年の日本ー中国航路のコンテナ貨物輸送量は2020年および2021年の水準を下回って推移しています。一方でプラスチック関連品の他、多くの品目で輸出量が下落する傾向にあります。運賃は9月時点で780ドル/TEUであり、大きな変化はみられていません(図15参照)。

図15:日本ー中国航路の運賃月次推移(2020年1月-2022年9月、単位:米ドル/TEU)データ出所:(公財)日本海事センター

一方、2022年8月の中国ー日本航路のコンテナ貨物輸送量は前年同月比3.3%増の189.0万トンとなっています。2022年の日本ー中国航路のコンテナ貨物輸送量は2021年の水準を上回って推移しています。機械類、食品、アパレルなど多くの品目で輸入量が増加しています。

運賃は9月時点で1600ドル/TEUであり、昨年と同じ水準になってきました(図16参照)。

図16:中国―日本航路の運賃月次推移(2020年1月-2022年9月、単位:米ドル/FEU)データ出所:(公財)日本海事センター

C.航空貨物市場

1.アジアー北米

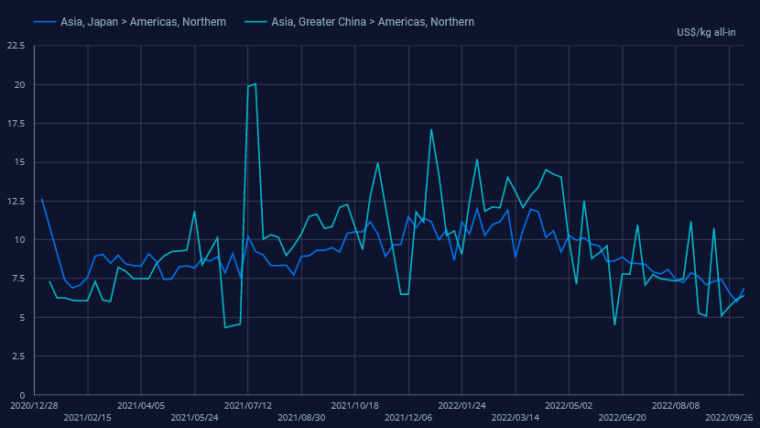

Freightos社の発表によると、2022年10月19日の日本―北米の航空貨物運賃は前週比15.1%増の6.92ドル/kg、中国―北米の航空貨物運賃は前週比4.2%増の6.42ドル/kg(図15参照)となりました。2022年初時点の北米向け運賃はそれぞれ、10ドル/kg、14.17ドル/kgであり、下落傾向にあります。海上コンテナ輸送の需給が緩んでおり、航空運賃にもその影響がみられています。

図15:日本、中国―北米の航空貨物運賃週次推移(2021年1月-2022年10月、100-3,000kg、単位:米ドル/kg)データ出所:Freightos

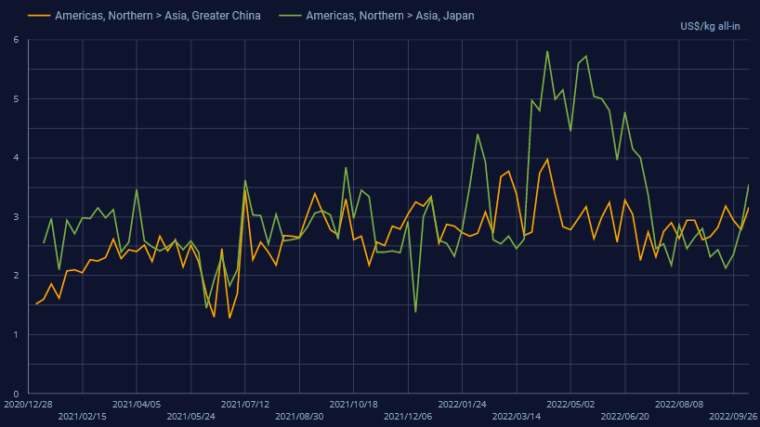

一方、2022年10月19日の北米―日本の航空貨物運賃は前週比25.9%増の3.55ドル/kg、北米―中国の航空貨物運賃は前週比13.7%増の3.16ドル/kg(図16参照)となりました。2022年3月から6月にかけて日本向けで運賃上昇がみられたものの、復航ということもあり、大きな変動は見られていません。

図16:北米―日本、中国の航空貨物運賃週次推移(2021年1月-2022年10月、100-3,000kg、単位:米ドル/kg)データ出所:Freightos

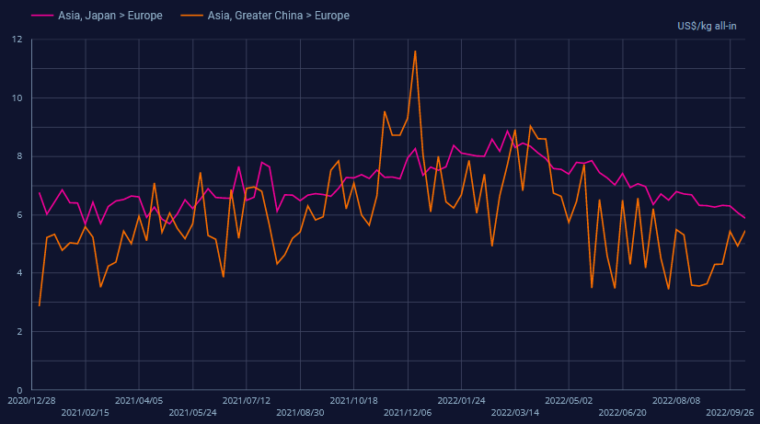

2.アジアー欧州

Freightos社の発表によると、2022年10月19日の日本―欧州の航空貨物運賃は前週比3.1%減の5.88ドル/kg、中国―欧州の航空貨物運賃は前週比10.8%増の5.46ドル/kg(図17参照)となりました。2022年初時点の欧州向け運賃はそれぞれ、7.52ドル/kg、8ドル/kgであり、下落傾向にあります。ウクライナ侵攻による迂回飛行や燃料搭載量増加により供給減があるものの、海上コンテナ輸送の需給が緩んでおり、基本的にはその影響を受けた運賃下落傾向がみられています。

図17:日本、中国―欧州の航空貨物運賃週次推移(2021年1月-2022年10月、100-3,000kg、単位:米ドル/kg)データ出所:Freightos

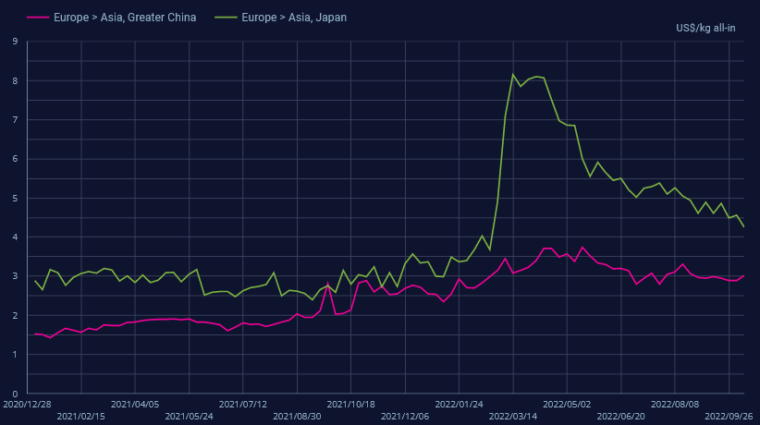

一方、2022年10月19日の日本―欧州の航空貨物運賃は前週比6.8%減の4.25ドル/kg、中国―欧州の航空貨物運賃は前週比4.5%増の3.02ドル/kg(図16参照)となりました。日本向け運賃はウクライナ侵攻による迂回飛行や燃料搭載量増加による供給減の影響が続いています。

図18:欧州―日本、中国の航空貨物運賃週次推移(2021年1月-2022年10月、100-3,000kg、単位:米ドル/kg)データ出所:Freightos

D.参考:使用データについて

コンテナ運賃や航空運賃にはさまざまな指標があることが知られています。たとえば、コンテナ運賃で代表的なものとしては、上海航運交易所が発表するCCFI(China Containerized Freight Index; 中国輸出コンテナ運賃指数)とSCFI(Shanghai Containerized Freight Index)や、英国の調査会社Drewryが発表するWorld Container Indexなどがあります。航空運賃でもバルチック航空貨物運賃指数などが知られています。

今回のレポートでは、Freightosが発表するFreightos Baltic Index(FBX)を使用します。FBXは、世界の主要12航路のコンテナ運賃、および各航路の運賃を荷動き量のシェアで加重平均したグローバル運賃指数を発表しています。対象航路は、中国/東アジア・北米西岸(太平洋航路)、中国/東アジア・北米東岸(北米東岸航路)、中国/東アジア・北欧州(欧州航路)、中国/東アジア・地中海(地中海航路)、北米東岸・北欧州(大西洋航路)、欧州発南米東岸着、欧州発南米西岸着(欧州・南米航路)です。

運賃は40フィートドライコンテナを対象としたスポット運賃であり、BAF(Banker Adjustment Factor; 燃油サーチャージ)、CAF(Currency Adjustment Factor; 通貨変動調整係数)、PSS(Peak Season Surcharge; ピークシーズンサーチャージ)など各種サーチャージが含まれています。一方で、THC(Terminal Handling Cost)など発着港湾での料金や通関費用は入っていません。同社は海運会社、フォワーダー、NVOCCから運賃情報を収集しており、運賃データは毎日更新されています。同社のWebサイトは、これらのデータをもとに、2018年からバルチック海運取引所と共同でコンテナ運賃情報であるFreightos Baltic Index(FBX)を公表しています。

航空運賃についてもFreightos Air Index(FAX)を使用しています。同指標は毎週日曜日に、前週の100~300キロと300~1,000kgの2つの重量区分に分けて、1キロあたりの米ドル建てスポットレートを示しています。FAXでは、①主要61空港間の空港ペア、②17地域間のトレードレーン、③世界の単一指標について運賃指標を提供しています。また、一般貨物のみを対象としています。

※こちらは【2022年11月時】のレポートです。最新版のレポートは以下からアクセスできます。

.png?quality=high&width=1208&height=376&name=%E8%A8%98%E4%BA%8B%E5%86%85CTA_market_report_1200x368%20(2).png)